ال علامات الطريق هو عرض تقديمي ينظمه مُصدر للأوراق المالية ونقابة الوسطاء والبنوك الاستثمارية التي تتكفل بإصدار أوراق مالية ، بهدف تقديم فرصة للاستثمار للمستثمرين.

عادة ما يتم ذلك في فندق أو مركز مؤتمرات أو بنك أو مكان مرموق في ظل ظروف مختلفة مثل العرض الخاص للأسهم أو سندات الدين أو الاكتتاب العام الأولي (IPO) أو العرض العام الثانوي أو العرض التقديمي بدون صفقة.

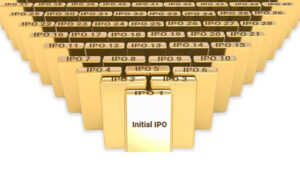

إدارة الشركة التي تصدر الأوراق المالية أو تقوم بطرح عام أولي (IPO) تسافر دوليًا ، وتظهر على الشاشة من خلال البث عبر الإنترنت لتقديم عروض تقديمية للمحللين ومديري الصناديق والمستثمرين المحتملين ومستشاريهم الماليين.

يهدف العرض المتنقل إلى إثارة الإثارة والاهتمام بالمسألة أو الاكتتاب العام ، وغالبًا ما يكون حاسمًا لنجاح العرض.

ينتقل عرض الطريق عبر العديد من المواقع المجدولة مسبقًا والمكتملة خلال فترة زمنية محددة. قد تقتصر العروض الترويجية في بعض الأحيان على بلد واحد ، ولكنها تتضمن عادةً عدة محطات توقف دولية.

داخل الولايات المتحدة ، تشمل بعض الوجهات المشتركة مدينة نيويورك وشيكاغو ولوس أنجلوس وميامي ودنفر.

أحداث الحملة الترويجية

قد تجذب فعاليات الحملة الترويجية مئات المشترين المحتملين المهتمين بمعرفة المزيد عن العرض.

قد تشمل الفعاليات عروضاً تقديمية متعددة الوسائط وجلسات أسئلة وأجوبة مع العديد من مسؤولي الشركة الحاضرين.

تستفيد العديد من الشركات من الإنترنت وتنشر نسخًا من العروض التقديمية للجولات عبر الإنترنت. بالإضافة إلى أحداث الطريق الكبيرة ، قد تعقد الشركات أيضًا اجتماعات خاصة أصغر في الأشهر والأسابيع التي تسبق العرض.

المعلومات المقدمة في الحملة الترويجية

تغطي العروض الترويجية مجموعة متنوعة من الموضوعات بما في ذلك تاريخ الشركة وأي خطط مستقبلية للنمو. يمكن تقديم معلومات حول الأصول الحالية للشركة ، سواء كانت ملموسة أو غير ملموسة ، بالإضافة إلى عرض مبيعات بخصوص العرض القادم.

بصرف النظر عن تقديم المعلومات المتعلقة بالعرض ، تتيح الحملة الترويجية للشركة الفرصة للإجابة على الأسئلة التي قد يطرحها المتشككون في السوق أو أثناء اجتماعات العناية الواجبة.

يوفر منتدى حيث يمكن للشركة التواصل مباشرة مع أصحاب المصلحة المحتملين لمعالجة أي مخاوف محتملة.

يستخدم المكتتبون أيضًا المعلومات التي تم جمعها من المستثمرين لإكمال عملية بناء سجل الاكتتاب ، والتي تتضمن جمع الأسعار التي يرغب المستثمرون المحتملون في دفعها مقابل العرض.

بعد الانتهاء من الحملة الترويجية

بمجرد اكتمال عرض الطريق ، يتم إنشاء نشرة الإصدار النهائية وتوزيعها على المستثمرين المحتملين.

يتم تقديم هذه النشرة أيضًا إلى لجنة الأوراق المالية والبورصات الأمريكية (SEC).

يتم تحديد السعر الأولي للعرض بناءً على المعلومات التي تم جمعها أثناء عملية بناء سجل الاكتتاب ، ويتم ترسيخ تاريخ الاكتتاب.

حملة ترويجية بدون صفقة

تحدث الحملة الترويجية بدون صفقة عندما يعقد التنفيذيون مناقشات مع المستثمرين الحاليين والمحتملين ولكن لا يتم عرض أي شيء للبيع. يوفر العرض الترويجي مقدمة عن العرض للمستثمرين المحتملين وقد تم اعتباره عاملاً غير مالي رئيسي في قرارات الشراء التي اتخذها 82% من المستثمرين المؤسسيين فيما يتعلق بالاكتتابات الأولية في دراسة عام 2014 من قبل إرنست ويونغ.