股票发行份额:

一、一般规则和经典融资方式

企业家或公司正在寻求筹集资金来开展项目。

当 Greenberg, Hornblower, Deschenaux & Partners 帮助合并、重组或保护一家公司时,它将其转变为“Reporting Issuer”、“Issuing Company”或“Issuer”,即具有合法发行股票能力的公司在资本市场上。

Greenberg、Hornblower、Deschenaux & Partners 将帮助企业家保持对其公司的控制,同时将其转变为发行人,并指导其寻找资金。

我们的首要任务是引导您安全地通过法律法规和金融活动的迷宫,以使您的业务潜力最大化。

本指南将帮助您发现金融市场的流程和参与者,以及 Greenberg、Hornblower、Deschenaux & Partners 如何让您受益。

每个报告发行人首先由我们的团队提供建议。我们将协调档案的跟进和多媒体演示的创建。

在公开发行的情况下,即在 IPO 之后,Greenberg、Hornblower、Deschenaux & Partners 仍然可以让市场监管机构参与合并证券或发行人的估值。

一旦完成了必要的程序,Greenberg, Hornblower, Deschenaux & Partners 将协助发行人向有关当局特别是证券市场当局登记发行。

然后,发行人根据 Greenberg、Hornblower、Deschenaux & Partners 与投资银行家协调制定的计划并按照向当局作出的相关声明发行股票。

投资银行家将通过路演宣传这一股票报价,然后他们的销售部门将通过他们的经纪人、代理人和投资基金网络在资本市场上出售股票。

IT 部门负责更新网站 deschenaux.com,因此发行人和经纪人可以直接跟进有关证券的事件和销售。

从这些操作中可以预见三个结果:

- 所有发行的证券均已售出,所得收益将流向发行人,减去投资银行家及其分销渠道的佣金。

- 所提供的所有证券均未出售,由此产生的收益足以为该项目的一部分提供资金。在这种情况下,投资者会收到通知(除非是连续关闭操作),并可以决定是否撤回对该项目的投资。

- 所有的证券都没有出售,由此产生的收入不足以为项目的任何部分提供资金。在这种情况下,投资者得到补偿,筹款活动被取消。

金融市场由以下参与者组成:

- 公共股票市场。

- 非报价市场和 OTC(场外交易)市场。

- 私人市场。

- 机构市场。

Greenberg、Hornblower、Deschenaux & Partners 将描述所有这些市场,并向您展示进入这些市场如何满足贵公司的要求。

二。证券私募的准备

筹备私募是公司将自己转变为发行人的操作。这种转变需要对公司的法律结构和内部机构进行一些修改。然后必须将这些变化通知监管资本市场的相关机构和其他资本市场运营商。

有时,私募的准备工作始于公司的注册成立,或者如有必要,注册相关商标以巩固注册成立。如果公司已经存在,则首先要修改其法律结构。

在大多数情况下,证券发行的准备工作以创建题为“私募备忘录”的文件结束。本文件是有关业务活动的主要信息来源,是发行公司潜在投资者不可或缺的文件。

在筹备证券发行的这个阶段,Greenberg, Hornblower, Deschenaux & Partners 作为财务向导的角色对公司来说是不可或缺的。 Greenberg, Hornblower, Deschenaux & Partners 不仅承担将公司转变为“发行人”的责任,还承担公司所有必要的内部和外部尽职调查,这是创建尽职调查文件所必须完成的。 “尽职调查文件”是证明在私募备忘录等披露文件中作出的陈述的各类文件和证据的集合。尽管创建私募备忘录主要是发行公司的任务,但 Greenberg、Hornblower、Deschenaux & Partners 可以提供自己的格式,该格式已经过合法验证,符合相关法律规范。此外,Greenberg、Hornblower、Deschenaux & Partners 可以指出备忘录中的任何优点、缺点和相关风险。作为财务和法律顾问,Greenberg、Hornblower、Deschenaux & Partners 希望保护发行人、其董事会及其管理层免受资本市场上任何参与者的侵害。

无论要发行何种类型的证券,私募的质量、安全性和成功与否与其准备工作直接相关。为证券发行进行大量宣传远不如做好准备重要,因为口口相传通常会将投资者引向准备充分且认真的报价方向。

此外,发行公司及其董事会还必须认识到,准备私募不仅是一项费力且成本高昂的工作,而且还为管理层提供了对拟议的未来运营进行批判性眼光的可能性公司,在任何这些费用发生之前。检查业务计划和建议的决策结构的一致性的机会通常可以避免不可预见的灾难,并从根本上增加成功的机会。

进行严格尽职调查的必要性也迫使发行人着眼于其市场及其竞争对手,这反过来又会产生关于如何开发市场和产品的新商业理念。

总之,我们的企业文化认为,私募的准备是企业成功所必需的管理、营销和销售行为,超出了发行本身的执行范围。一份正确起草的私募备忘录是公司管理其与银行家、审计师、战略合作伙伴和税务机关的关系的非常重要的文件,通过参考该文件,他们的工作(以及因此的成本)将大大减少。

三、私募

私募是通过在不进入公开市场的情况下发行证券或债券来进行的。大多数情况下,这些证券通过“私募”的方式私下出售给合格的投资者。

根据美国对该术语的定义,“合格投资者”通常指主要活动与资本市场相关的个人或公司(经纪人、银行家、养老基金等)、合格个人(律师、会计师、高级职员、董事)等),或当前及过去两年有可观的净资产或可观的年收入,并具有丰富的投资经验,能够根据充分和相关信息做出理性投资决策的个人。

私募的分配

当谈到进行私募时,人们正在考虑通过私募证券发行来分配证券这一简单事实。

这个过程不仅意味着与金融界的知识和关系,还意味着激发他们阅读私募备忘录所必需的可信度。它还意味着您的财务指南具有专业知识,可以接触到强大的银行、投资银行家、基金、金融家、投资者、经纪人、交易员和媒体人网络,以及与周围证券销售相关的法律和商业限制的知识世界。

Greenberg, Hornblower, Deschenaux & Partners 支持这样一个遍及全球的国际网络,尤其是在主要金融中心。该网络在通过私人发售进行证券销售方面拥有丰富的经验。

尽管辛迪加通常出现在公开发售的世界中,但它们越来越多地以简化的结构用于私人发售中。

Greenberg, Hornblower, Deschenaux & Partners 与资本市场的参与者有很多关系,我们帮助陷入财务困境的公司承担直接和私人投资的发行成本并不少见。但是,我们将这种支持限制在为发行融资的情况下,以保护投资者和发行人。

传统私人投资

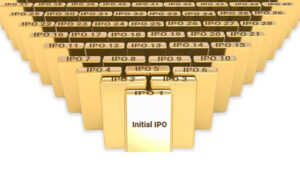

最常见的私人投资类型是首次私募。这可以采取“种子资本”或“首轮融资”的形式。根据定义,这些投资用于帮助新成立的初创公司需要资金来开展初始运营。这些投资通常用于支持公司,直到它能够产生收入。

当发行人证明其商业模式可行并成功通过启动阶段谈判后,公司将进入第二阶段,称为“发展阶段”。在这个阶段,安排第二次投资是很正常的,称为“二轮”。由于发行人已经展示了其商业模式,投资者面临的风险大大低于启动阶段。因此,这一轮对投资者来说成本更高,因为投资的风险低于第一轮投资。而且由于公司离上市更近,投资回报和利润更容易实现。

夹层轮

有时,发行人由于缺乏资金而无法为其上市融资。在这些情况下,有必要进行称为“夹层轮”的最后一轮。由于这种情况下涉及的风险更低,因此通常使用可转换债券进行投资,在成功上市后可以转换为股权。由于其投资特点,此类投资受到机构投资者和专业承销商的青睐。

上市公司私募

一旦发行人证明其业务的可行性并达到启动阶段,即进入发展阶段,也称为第二阶段。在正常情况下,第二次发行对投资者来说成本更高,因为风险大大低于首次私募,而且公司更接近上市、盈亏平衡点,或者从总体上看,它已经有了显着改善朝着它的目标。

这种类型的操作最常用于公司市值较小的情况(“小盘”行业)。然而,这些操作通常包含一些非常严格的限制,值得注意的是,额外股票的价格不会低于低于股票市场估值的 15%,并且对其未来的转让有限制。这意味着这些证券在运营后最多两年内的可转让性有限。